マンション購入の住宅ローン

このページでは新築マンション購入にあたり、多くの方が一番重要な住宅ローンについて詳しく解説していきます。

新築分譲マンションを購入するためには、まず自分の年収と頭金から

「いくらのマンションが買えるのか?」

そして、

「いつ、いくらの現金・頭金・自己資金が必要なのか?」

マンションを買うときのお金の内容と、買った後定期的にかかるお金を調べて、ムリのない資金計画を立ててみなければなりません。ご自分の年収や、現在の家賃、また将来必要になるお金などから、いったい自分がいくら借りることができて、どのくらい返済できるのかを、専門家などにみてもらうことが良いでしょう。物件をあれこれ選ぶ前に、こうした自分にあった住宅ローンを通じて全体的な予算のことを知っておくことが非常に重要となります。

たとえ、どんなに住みたいマンションがあったとしても、現在の世の中、リストラ・賃金減かいつ起こるかわからない状況です。ここでは、どんなマンションを選ぶかを考える前に、マンションを買うにはどれくらいのお金がかかるのか、住宅ローンと、それにかかる税金の話を詳しく解説していきます。

現在は歴史的低金利時代?

住宅ローンは1896(明治29)年に旧安田財閥の創始者・安田善次郎氏によって設立された東京建物によって開始されました。以来住宅ローンは多くの人の住宅取得に利用されてきました。昭和の時代には「住宅金融公庫」(現・住宅金融支援機構)が、住宅ローンの代名詞ともいわれるくらい利用されていました。これは政府系の金融機関で、金利は比較的低く、固定金利であることが特長です。公庫の金利(基準金利)は、長く5.5%の時代が続きました。これは公庫の法定上限金利が5.5%だったからで、上限がなければもっと高かったかもしれません。

その当時の民間の住宅ローンはさらに高く、公庫金利が非常に低利に感じられていたものです。その後は公庫金利も市場金利に連動して利率の変更が行われ、やがて5.5%を下回ってきます。2008(平成20)年にはそれまでの過去最低の2%にまで低下します。固定金利で2%といえば驚くべき金利の低さと言われました。その後、住宅金融公庫は2007(平成19)年に廃止され、現在では各金融機関の「フラット35」を、公的に支援する仕組みとなっています。2020年の現在では、フラット35の代理店であるアルヒでは1%を下回る商品も出てきています。

さてこのように、過去の公庫金利は5.5%の期間が最も長く、それに比べると2020年現在の金利水準は歴史的にみても異常なまでの低金利の水準にあるといえます。「住宅ローン」と聞くと、何かネガティブな印象をもつ方も多いですが、私は、住宅ローンの利息は「将来の幸せを先取りするための手数料」とポジティブに位置づけて考えてはいかがでしょうか。住宅ローン月額10万円、金利1%とすると、年間67万円の支払い額となりますが、このうち元金が約47万円、利息が約20万円となります。この利息の20万円を家賃と思えばよいのです。しかし、住宅ローン控除がありますので、実質ではゼロに近くなります。いえ、セロどころかプラスになることもあるのです。将来の幸せの先取りができるのです。

元金と利息の内訳を理解してますか?

私は、「住宅ローンの元金部分は、毎月の貯蓄と同じで、少しずつ自分の資産になる部分である」と日ごろからお客様に話をしています。では実際の元金と利息の割合はどうなっているのでしょう。

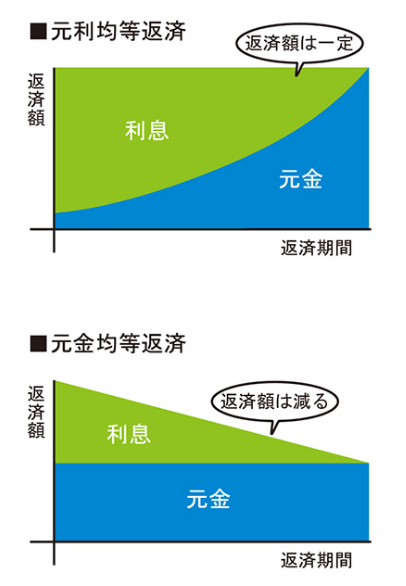

住宅ローンは、始めのうちは借入れをしている元金の金額が大きいので、利息が多くなっていますが、返済を続けていくと借り入れている元金部分が少なくなるので、利息も減っていきます。一般的な住宅ローンの多くは、毎月の返済額が一定となっている「元利均等返済」となっています。ですから同じ返済額の中で、返済開始当初は利息の割合が多く、返済が進んでいくと元金の割合が多くなります。これに対して、「元金均等返済」は、返済額のうち元金の金額が一定になっています。返済当初は利息が多いので、返済額は多いですが、返済が進むにつれて利息が減り、返済額が少なくなっていきます。金融機関にもよりますが、元利均等返済が主流となっています。都銀では選ぶことができる場合が多いようですが、地銀の多くが元利均等返済となっています。

それでは実際の金額を当てはめてみましょう。2000万円借入れで金利1%、元利均等35年返済(ボーナス払いなし)の場合の利息と元金を計算してみましょう。1年目は年間返済額67万7484円のうち利息が19万7799円、元金が47万9685円ですので、返済額に占める元金の割合は約70%となっています。これが返済が進むにつれて元金の割合が多くなっていき、10年目では元金割合が約74%、20年目では約78%と多くなり、30年目では実に約98%となります。

【利息と元金の割合】

●金利1%、元利均等35年返済、ボーナス払いなし

●毎月返済額56,457円 年問返済額67万7,484円

| 年 | 元金金額 | 元金割合 |

| 1年目 | 47万9,685円 | 約70% |

| 10年目 | 50万0,961円 | 約74% |

| 20年目 | 52万8,345円 | 約78% |

| 30年目 | 66万5,393円 | 約98% |

このように非常に元金割合が高くなっています。これはなぜかというと、金利が1%と大変低いからです。金利が低いと利息が低く抑えられるので、結果として元金部分が多くなります。ではここで金利が3%の場合はどうでしょうか?

●金利3%、元利均等35年返済、ボーナス払いなし

●毎月返済額76,970円 年間返済額92万3.640円

| 年 | 元金金額 | 元金割合 |

| 1年目 | 32万8,133円 | 約36% |

| 10年目 | 42万9,697円 | 約47% |

| 20年目 | 57万9,813円 | 約63% |

| 20年目 | 57万9,813円 | 約63% |

金利が3%になると1%の時に比べ元金割合が低下してしまいます。しかし当初は36%と低いですが、10年目には50%近くまで上昇します。やはり金利は住宅ローンに大きく影響を与えます。

ハイペース返済の「元金均等方式」がいい

「元利均等返済」と「元金均等返済」は、一文字違いですが、中身は大きく違います。上の図を見てください。元利均等方式は、完済までまるでリボ払いのように毎月同額を返済していきます。銀行としてはシンプルで説明がしやすく、また利息を多くもらえるので、こちらで契約をしてほしいと願っています。

一方、元金均等方式は元金の返済が一定で、その元金に利息が上乗せされるので最初は返済額が大きく、返済が進むにつれ少なくなっていきます。総返済額を見ると、上のケースでは同じ3000万円を同期間借りても、元金均等方式のほうが73万円もおトク。ただし、取り扱いのない銀行もあるので、事前の下調べも大事です。

金利の種類

ローン金利の種類は大きく分けて「固定金利型」と「変動金利型」の2つがあります。「固定金利型」は返済期間中の金利が一定なので、将来の返済額が安定しています(中には途中で金利が変わる「段階金利型」「期間固定金利」もあります)。「変動金利型」は、将来の金利変動に従って返済期間中にも金利が変わります。「固定金利期間選択型」というのは、変動金利の一種で、当初の何年かは固定金利で、その後に変動金利や再び固定金利選択型などを選ぶことになります。

特徴としては、固定期問が長いほど金利が高くなる傾向にあります。固定金利型は返済終了まで金利が変わらないので、返済計画が立てやすく安心ですが、その分金利か高くなる傾向にあります。変動金利型は市場金利に従って金利が変動するので、固定金利よりも低く設定されています。変動型は将来返済額が変わる可能性がありますが、金利が変わっても返済額は1.25倍以上にならないような1.25倍ルールというセーフティーネットもあります。しかし、金利の増加による利息の増加分は、返済額―・25倍より増えた場合は、その分か繰り越しされるだけなので注意が必要です。最近では異常なまでの低金利で、しかもここ20年金利が上昇していないこともあり、変動金利の使用者が小手金利を上回っています。

金利の違いが返済額に大きく影響

気をつけなければいけないのは、住宅ローン金利は複利になっているということです。何千万円ものローンを30年近く借りると、ローンの利息が何百万円にもなってしまうということです。たとえば金利1%で1000万円を30年返済で借りた場合、利息は1000万円×1%で10万円、ではなく利息は約500万円以上にもなるということです。ですから、金利が1%違うだけで総返済額や借入額、毎月の返済額などが大きく変わってきます。下の表は3000万円を35年返済で借りた場合の毎月の返済額です。

【元利均等返済 借入3,000万円 返済期間35年 ボーナス払いなし】

| 金利 | 毎月返済 | 年間返済 | 返済総額 |

| 1.0% | 8万4,685円 | 101万6,220円 | 3,556万7,700円 |

| 1.5% | 9万1,855円 | 110万2,260円 | 3,857万9,100円 |

| 2.0% | 9万9,378円 | 119万2,536円 | 4,173万8,760円 |

| 2.5% | 10万7,248円 | 128万6,976円 | 4,504万4,160円 |

| 3.0% | 11万5,455円 | 138万5,460円 | 4,849万1,100円 |

| 3.5% | 12万3,987円 | 148万7,844円 | 5,207万4,540円 |

| 4.0% | 13万2,832円 | 159万3.984円 | 5,578万9,440円 |

| 4.5% | 14万1,977円 | 170万3,724円 | 5,963万0.340円 |

| 5.0% | 15万1,406円 | 181万6.872円 | 6,359万0,520円 |

| 5.5% | 16万1,104円 | 193万3,248円 | 6,766万3,680円 |

金利が1%と2%では毎月返済額で1万4,693円,年間では17万6,316円,総返済額では617万1,060円の違いがあります。このように金利の違いがマンションの買いやすさに大きな影響を与えます。

借入可能額と年収の関係

住宅ローンは、当然ですがいくらでも貸してくれるわけではありません。すべての金融機関では年収による制限を設けています。これは年収の何%までを支払いにあてられるかの割合です。たとえば年収500万円の方なら、借入割合が35%の場合、年間返済額は175万円、毎月返済額は約14万5800円までとなります。下の表は返済額から割り出した借入可能額の表です。これは金利1%から4%までの元利均等返済の例です。毎月返済額が14万円の場合、金利1%なら借入可能額は4350万円であることがわかります。また、金利が変わると借入可能額も変わってきます。低金利の時代は、同じ返済額でも、より大きな借入れができるのでマンション購入にとって非常に有利な時期といえます。

●年収とローン返済額の割合〈フラット35の例〉

| 年収 | 300万円未満 | 300万円以上 400万円未満 |

400万円以上 700万円未満 |

700万円以上 |

| 基準 | 25%以下 | 30%以下 | 35%以下 | 40%以下 |

返済期間と返済額

住宅ローンの返済期間は、多くの金融機関で最長35年になっています。(最近では50年というものも出てきています。)完済時の年齢を満80~85歳などとしている場合が多いので、若いほど返済期間を長くできます。返済期間と借入可能額の関係ですが、借入期間を長くすると、毎月の返済額が低くなるため、結果として借入限度額が大きくなります。

返済期間による総返済額の違い

現在の年収が少なくて希望の融資額に届かないようなケースは、返済期間を長く取ることで融資可能額が増加します。しかし、将来年収が上かってきたら、早い時期に「繰上げ返済」等をすることで元金を減らし、利息を軽減することが必要です。また、高齢となってくると、長期の住宅ローンを組むことが難しくなるので、若いうちに住宅ローンを組み、繰上げ返済や支払いの見直し等をしながら早期に返済をしていくことが賢い住宅ローンの返済法の1つです。しかし、最近の異常な低金利で、繰り上げ返済はしないほうが良いという意見もあります。この辺りは慎重に検討しましょう。

頭金を多めに入れると損か得か?

ここまでは、住宅ローンは返済期間が少なく、また元金を減らすことが望ましいと述べてきましたが、ローンを開始する前に、ローンの元金を減らしてしまうのが最も効果的といえるのです。それが「頭金」です。頭金には利息がかかりませんから、できるだけ頭金を多くして借入金を減らすことが利息軽減にとても効果的です。日ごろから少しずつでも貯蓄をして、将来のマイホーム購入のための準備をすることをお勧めいたします。とは言え、どんな場合でも頭金を多く用意すれば良いかというと、私はかならずしもそうとは考えません。これについての理由を以下に挙げておきましょう。

まず1つ目に、頭金がある程度貯まるまでマンション購入を待っていれば、その分だけ賃貸住宅の家賃が発生してしまうということです。賃貸住宅の家賃は戻ってこないので、その分はまったくムダになります。もちろん税制優遇などもありません。さらには団信もついていません。月々数子円から1万円程度の軽減のために、何年もの賃貸住宅の家賃を支払うのはどうもムダといえるでしょう。1年かかって頭金を100万円多く貯めたとしても、その間の家賃が100万円出ていれば、その分を住宅ローンにまわしたほうがはるかにトクになります。さらに深く考えると、住宅ローン完済も1年遅くなるのです。

2つ目に、現在のような異常な低金利時代には、何年も頭金が貯まるのを待っているうちに、金利が上昇してしまうリスクがあるからです。もちろんここ20年間は住宅ローン金利は上昇していません。しかし、とはいえこれ以上下がるとも思えません。金利は上昇すると考えておいたほうが無難でしょう。変動型のローンの場合は、結局金利が上がることになりますが、低金利ならば借入可能額も多くなり、マンションの選択肢が増えたり、住宅ローンの選択肢も多くなるからです。固定金利の場合は、確実に低金利の時にローンを組んだほうが有利となります。しかし、頭金がまったくないのも考えものです。ある程度の頭金はふだんからの貯蓄で作りながら、自分にあった物件があった場合には、低金利の時を逃さずにすばやく行動するのが良いのではないでしょうか。頭金は重要ですが、それにとらわれすぎて、マンションの買い時を逃してはいけないということです。

ローン契約時に発生する費用

住宅ローンで負担するのは金利だけと思っていませんか? 住宅ローンには、金利以外にもこまごまとした費用が上乗せされます。ただ、すべてのローンにおいて共通で必要なものもあれば、そうではないものもあります。また、融資額やローンの種類、金融機関によってその金額には差があるものです。金利以外のこうした費用も、ローンを検討する際の材料のーつにするとよいでしょう。金融機関や、ローンの種類で異なりますが、基本的な項目を押さえてくべきです。

・印紙税

住宅金融支援機構から融資を受ける場合は必要ありませんが、民間金融機関とローンの契約書を作成する際は必要になります。印紙の代金は借り入れ金額によって異なります。

・保証料

通常、融資の際には貸した相手が返済できなくなったときに備えて連帯保証人を立てます。しかし、住宅ローンは高額なので、連帯保証人を引き受けてくれる人を探すのは至難の業でしょう。そこで、保証会社に保証料を支払って連帯保証人の代わりになってもらいます。住宅ローンの利用条件の一つとして、「保証会社の保証が受けられること」が含まれているのは、金融機関がとりっぱぐれのないように予防線をはっているからです(住宅金融支援機構の場合は、保証会社による保証は不要)。

保険料には注意点が3つあります。まず1つ目は、保証会社は誰に対しても「保証」をするわけではなく審査が必要であるということ。この審査に通らなければ融資を受けることはできませんが、審査で不許可になったときに、その理由は本人には知らされません。また、審査内容によっては保証料が高額になることがあります。これが注意点の2つ目。「審査結果によっては別途追加保証料が必要となる場合もある」と記載されていたら要注意です。3つ目は、保証会社はローンの残りを肩代わりしてはくれますが、それで借金がチャラになるわけではありません。債権者が銀行から保証会社に変わるだけで、あなた白身の借金は残ったままです。

・保証会社事務取扱手数料・ローン

事務手数料保証会社への保証依頼や金融機関の口-ン手続きに対して支払う手数料で、不要なこともあります。

・団体信用生命保険特約料

死亡などで返済ができなくなったときにローンの残りを支払うための保険で、保険料は借り入れ金額と返済期間によって決定されます。一般の生命保険よりは割安ですが、生命保険料の控除の対象にはなりません。

・火災保険・地震保険

一般的に、保険金額は借り入れ金額以上で契約します。加入が必須ではない口-ンもあります。地震によって発生した火災には保険金は支払われないので、特約地震保険をつけるといいでしょう。

※住宅ローンの審査に通るか心配な方へ!!【事前審査・仮審査】

住宅ローンの種類

手数料や金利優遇キャンペーンもチェツク

新築分譲マンションは、ほとんどの人がキャッシュで買うことはできないので、住宅ローンを組むことになります。だからここではまず、マンションを購入するときに利用できる住宅ローンにはどういったものがあるかを見る必要があるのです。金利は毎月変動しますし、金融機関によって条件やサービス内容も違うので、マンションを買おうと思ったらよくチェックしましょう。

住宅ローンは、申込者の年収や年齢と購入する物件などを審査していくらまで貸せるかを決定します。そのため、ここで紹介する上限をそのまま借りられるとは限らないので注意してください。

銀行・信用金庫の住宅ローン

金融機関の住宅ローンには、不動産会社の提携ローンと、それ以外の非提携(プロパー)ローンがあります。提携ローンであれば、申し込みや手続きなどはすべて不動産会社を通してやってもらえるのでいろいろと便利で、借り入れ条件や金利も特別に優遇されているのでおススメです。とはいえ、自分でほかの金融機関を探して非提携ローンを組むこともできます。

また、通常は最長で35年ローンで、固定金利と変動金利、さらに当初の何年かは固定でその後、固定か変動を選べるものなどがあります。長期の固定金利は将来、金利が上がることを見越して、変動金利よりも高めの金利になっています。通常は、ローン金額は、購入金額の80~90%以内と言われていますが、いまは、都心の新築分譲マンションなら、購入金額に対して120%まで利用できるケースもあるので、貯金が少ない人もチャンスです。

フラット35(S)

住宅金融支援機構(旧・住宅金融公庫)が民間の金融機関と提携して融資をしている住宅ローンが「フラット35」です。銀行などのほか、ノンバンクの住宅金融専門会社などであつかっています。最長35年でその間ずっと金利は固定されています。いまは、物件価格の100%までの融資が可能で、もちろん保証人は必要ありません。マンションの場合は、専有面積が50㎡以上のものが対象です。

また、省エネルギー性や耐震性などに優れた住宅について、当初5年間または10年間の金利を0.6%引き下げる「フラット35S」があります。「フラット35S」には、「フラット35」の借入金利を当初10年間、年0.6%引き下げる「金利Aプラン」と、当初5年間、年0.6%引き下げる「金利Bプラン」とがあります。この制度には政府の予算金額があり、申込受付に締め切りがありますのでお早めに。また、最近では自己資金に余裕がある方向けの「スーパーフラット8S」や「スーパーフラット7S」という商品もあります。

コメント