住宅ローンの審査に関する疑問点

ローンの審査で年収の金額は気にする必要なし!

よほどのことがなければ、まじめに仕事をしてその収入で生活できているなら、収入に応じた住宅ローンは通ります。住宅金融支援機構が行っているフラット35では年収が400万円以上か未満かで返済比率を分けているだけで、最低ラインというものはありません。ですから、年収100万円でも、年収に見合った金額であればローンは通ることになります。また前年勤めていなくても現在安定した収入があれば、勤続何年以上という規定はありません。

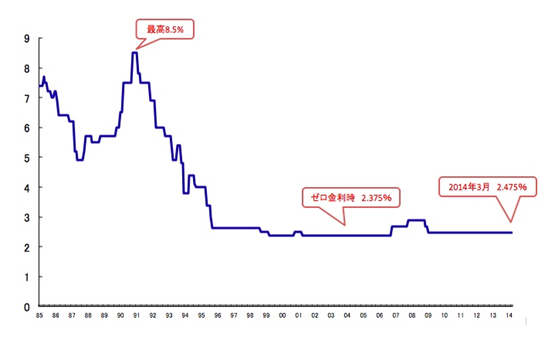

銀行の事前審査では、現在ではおおよそ3.2~3.8%の審査金利で、年収に対する返済比率をだいたい30~35%として計算します。年収400万円の人なら120万円程度、300万円なら90万円程度が年間返済可能額になるわけです。そしてその人の年齢とそのときの審査金利で融資可能額を計算します。つまり、1歳でも若く、審査金利が低いときのほうが融資可能額は多くなります。借入期間は最長35年ですが、完済年齢を通常80歳未満までみてくれますから、50代の方もあきらめる必要はありません。

自分の収入に合った物件が見つかるれば、年収が低いからといってマンションをあきらめることはしなくていいのです。

・勤務先の規模や経営状態はローンに関係なし

自分の勤めている会社の規模や業績が住宅ローンの審査に影響するのではないかと気にする人もいますが、それはあまり心配ありません。住宅ローンの審査では、経営者ならともかく、勤めている会社そのものの経営状態などは、審査の対象にはほとんどなりません。世の中には赤字の会社なんてたくさんあります。世界的グローバル企業のソフトバンクだって色々とあるわけですから。ずっと黒字の会社なんて、ほんのひと握りくらいでしょう。それに中小企業や零細企業が中心の日本で大企業に勤めている人も少ないはずです。

・まじめに仕事をしていれば大丈夫

まじめに一生懸命に仕事をしていて、資金計画に無理がなければ心配することはありません。万一のためにローンに失業保障特約をつけておけば、失業時に最長6ヵ月、通算36ヵ月、保険金でローンの返済が可能で安心です。さらに、年収は低くても、ある程度の自己資金があれば有利です。一般的には自己資金が10%程度はあるといいのですが、30%以上あれば、金融機関も安心してその物件を担保として融資しやすくなります。

ときどき、「今まで10年間に1000万円以上の家賃を払い、一度も滞納したことがないので、その評価は高いでしょう」と言う人がいますが、これは全くプラス評価の対象にならないようです。また、カードのキャッシングやリボ払いをすると住宅ローンの審査でひっかかるケースが多々ありますので注意しておきましょう。

・「正社員で勤続3年以上」は鵜呑みにするな!

銀行や金融機関の住宅ローンの利用規定に「正社員で勤続3年以上」と書かれていることがあります。この文面を見ただけで自分は十tカウローンが利用できないとあきらめてしまう方もいます。しかし、この条件もじつは原則として書かれているだけ。非提携ローンの場合は確かにそういうケースがありますが、提携ローンだとその条件に当てはまらない方も住宅ローンを利用できるケースが多々あります。

どういう雇用形態であっても、まじめにコツコツと続けていることが重要視されます。ちなみに、銀行がいう年収とは前年の1月1日~12月31日までの源泉徴収票の控除前の額(税込み)であって、手取り額ではありません。また例えば、10月に就職した場合では、3ヵ月分の収入しかありません。フラット35を利用する場合は、3ヵ月の収入を3で割って12を掛ける「みなし収入」で計算します。

・転職・派遣でも住宅ローンは可能

転職したばかりで今年の年収がまだどれくらいになるかわからない場合は、会社に年収の見込みを計算してもらって「所得(予定)証明書」を作成してもらい、転職してからの給与明細を添付しておけば、審査も通りやすくなるでしょう。いずれにせよ今の時代、買うと決めたらマンションを契約して引き渡しを受けるまで安易に転職しないほうがいいと思います。引越した後は転職しても大丈夫です。

しかし、派遣社員で次々にいろいろな会社を渡り歩いている人は、審査が厳しくなります。なかには3ヵ月ごとに派遣先を移る人もいますが、それだとローンが通らない可能性が高くなります。ですから、派遣社員なら、登録している派遣会社や派遣先をころころ変えないで、ひとつの派遣先で社員と同じ気持ちで働くことです。金融機関も正社員と同じように考えてくれるはずです。

・フリーランスは、確定申告で必要経費に注意!

収入が安定していないという意味では、正社員や派遣社員に比べて、自営業やフリーランスの人はローン審査がちょっと厳しくなるのが現実です。例えばフリーのデザイナーやコピーライターなどは、銀行も不安定な職業として考えます。ただし、フリーランスでも通訳や翻訳などの特殊技能を持っている人は、仕事先も堅くて安定した企業や政府・自治体などが多いので、銀行の見る目も違ってきます。そうした仕事先や仕事内容の安定性、フリーになる前の職歴などもローン審査にはある程度、影響してくるのです。

自営業は必要経費に注意

フリーランスでも自営業でも、毎月、きちんとした収入を得て、安定した生活ができていれば問題はありませんが、意外な落とし穴もあります。確定申告をするときに納税額が少ないほうがよいと考えて、ついつい必要経費をたくさん計上してしまうというケースがそれです。あるフリーランスの方は、年収600万円ということでしたが、確定申告で今住んでいる家賃や交通費、通信費など450万円の経費を計上していました。住宅ローン審査を受ける場合、年収は600万円ではなく、必要経費を引いた150万円で計算されてしまうのです。正社員や派遣社員は、源泉徴収税や社会保険料を引く前の給与収入額が年収として審査の対象になりますが、確定申告をしているフリーランスや自営業者は、収入から経費を引いた所得(課税対象額)で判断されます。だから、マンションを買おうと思ったら、2年間くらいは、経費をおさえて申告したほうがいいでしょう。

仮に確定申告で経費をたくさん計上していたら、他にも収入がなかったかよく調べて、税務署に修正申告を提出することも考えてみる必要があります。また、収入に見合った経費を計上してちゃんと納税しておく必要があります。自宅を仕事場として使用する場合には、ある程度の広さが必要になることもあります。あとで詳しく触れますが、購入したマンションが現行の税制だと登記簿上、50㎡以上だと住宅ローン減税の対象になります。そうすれば、マンションを購入した翌年、確定申告すれば、前年納付した税金が最大40万円、10年間も還付されます。(消費税率アップ後は13年となります。)

複数の審査を受けることも検討

また、都市銀行などの大手金融機関で審査が通らなくても、ほかの金融機関で審査が通る可能性はあります。とくに小回りの利く地銀や信用金庫などは、都市銀行とは違った独自の基準で審査する。自営業者向け住宅ローンや女性向け住宅ローンがあるところもあります。いずれにしても自分の現状を早めに担当の営業マンに相談して、自分のいまの状況でローン審査をパスしやすい金融機関を2~3行提案してもらってください。これから独立してフリーランスになろうと考えている人もいるでしょう。でも、マンシヨンを買うなら、できれば会社勤めのうちにしておいたほうが、ローンに関しては確実に有利です。ただし、マンションの売買契約をした時点で正社員だったとしても、引き渡しの前までに仕事を辞めてしまうと大変。最初のローンの審査はまだ事前審査の段階です。引き渡しの直前に本申し込みがあるので、このときまでに会社を辞めてしまうとローンが通らなくなる可能性が高くなってしまいます。

独立や転職は、なるべく新しいマンションの引き渡しを受けて引っ越してからにしましよう。引き渡しを受けた後だったら、毎月ちゃんとローンを返済していれば、再審査されることはまずありません。住宅ローンの審査は貸し付ける時点で返済能力があるかどうかを見るもので、貸し出した後のことは、確実に返済していればよほどのことがない限り大丈夫なケースがほとんどです。

ローン審査でまさかの「不承認」「否認」

住宅ローンの審査で「不承認」「否認」となったら、誰しも落ち込むものです。万一、どの金融機関の審査も通らなければ。夢のマイホームはあきらめなければなりません。前へ進むためには、何が必要なのでしょうか。

「不承認」「否認」の原因を調べる

「下手な鉄砲も数撃ちや当たる」ではありませんが、審査に通らなかったからといって、ほかの金融機関に手当たり次第に中し込みを入れるのはナンセンスです。融資のための審査は金融機関ごとに基準が異なるので、同じ申込人でも金融機関が変われば何事もなく通過することがあります。反対に、融資の条件が整っていない状態なら、どの金融機関に申し込んでも結果はあまり変わらないでしょう。

いずれにしろ、問題は、審査を受けたという事実が個人信用情報会社のデータに残るということです。何社かに審査をお願いしたものの「不承認」「否認」が続いていれば、当然ほかの金融機関はあなたに悪い印象をもつでしょう。また、個人信用情報に問題があると分かると、最初の審査からしばらく囗を開けても、同じ金融機関では再審査すら叶わなくなるリスクもあります。

審査に承認されなかった場合、最も大切なのはまず落選の原因を探ることです。といっても、金融機関に直接問い合わせても、「総合的な判断です」といなされるのがオチでしょう。では、どうするか?審査に通らなかった連絡を受けたときでも、あるいは日を改めてでもいいのですが、次のような質問をしてみます。

・申し込む時期をずらしたらどうでしょうか?

・物件を変えたらどうでしょうか?

これで落選原因にある程度のアタリはつきますし、再挑戦の可能性の有無もある程度分かります。

金融機関がお金を貸したくなるような調整を施す

金融機関は、基本的には住宅ローンを貸したくて仕方がありません﹇磐頁参照一。条件さえ整っていれば、誰にでも貸してくれます。裏を返せば、一度は審査に通らなかった人でも、時間をかけて問題を解決し、条件がきれいに整えられれば必ず借りられるということです。

審査の基準は、個人属性・返済計画・物件の担保価値が、その3本社です。収入が不安定な人であれば安定するまで待つ、借入希望額が多い人なら自己資金を増やし、借入額を減らすなどして、毎月の返済負担を減らすことです。ほかでつくっている借金が多ければそちらをきちんと返済しつつ、しばらくは借金・のない実績を積んでいきます。連帯債務にする場合は、相手の状況も改善する必要があるかもしれません。物件については、価格の妥当性や担保評価額、権利関係の問題をクリアします。中古住宅などで現在の耐震基準に満たない場合は、耐震工事を行うなどしなければなりません。

お金を貸しても大丈夫かを審査される

住宅ローンを組むことになったら、惜りたい銀行に必要な書類を揃えて提出し、融資を受けられるかどうかの「ローン審査」を受けます。このときには源泉徴収票や確定申告書など勤務先と年収がわかるものと、健康診断書、売買契約書や重要事項説明書などの購入物件がわかる書類を提出します。

各銀行で審査基準が違うので、1つの銀行で通らなくても他銀行では通ることもありますし、「フラット35」なら借りられる場合もあります。もし、審査が通らなかったら、佶の銀行に挑戦する前に、なぜなのか銀行の担当者に理由を聞きましょう。そしてローンやカードを整理したり、頭金をもっと貯める、物件価格を下げるなどの対策を打ちましましょう。

コメント