繰り上げ返済の現実

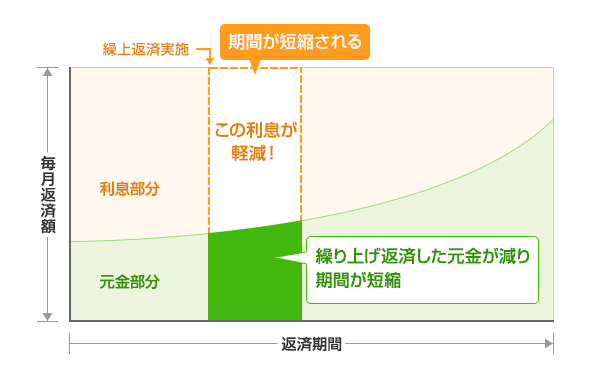

住宅ローンには「繰り上げ返済」といって、まとまったお金を途中で返済することもできます。この返済分はすべて元金部分の返済となるため、その分の利息が軽減されます。

「繰り上げ返済」のポイントは?

【金利の高い住宅ローン】

【変動金利の住宅ローン】

【返済期間の長い住宅ローン】

「繰り上げ返済」後の返済方法は2つ

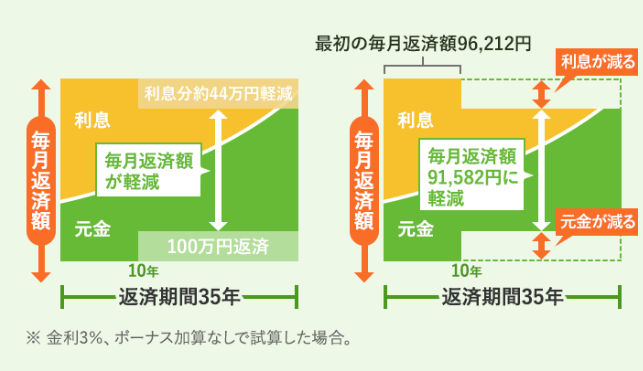

「繰り上げ返済」をする場合は、その後の返済方法には2つあります。1つは毎月返済額はそれまでと同額、返済期間を短くする「返済期間短縮型」です。もう1つは、返済期間はそのままで、毎月返済額を少なくする「返済額軽減型」です。どちらが有利かといいますと、総返済額からみると「返済期間短縮型」のほうが有利となります。

借入金3000万円で、金利1%、35年返済の場合でみてみましょう。返済開始10年後に100万円を内入れします。「返済額軽減型」は、返済額が毎月3311円軽減し、総額では約119万円のトクになります。これに対して「返済期間短縮型」は返済期間が1年5か月短縮され、総額では144万円ものお得になるのです。これは「返済額軽減型」は借入期間が長く、その分の利息が多くかかっていることから、総返済額が「返済期間短縮型」に比べて多くなっています。さて、「返済期間短縮型」は100万円の投資(返済)に対して144万円もの収入(減額)となっています。利回りで考えると何と144%です。とても効果的といえます。これも返済初期で利息割合が多い時期には効果的です。

返済期間短縮型では、月々の返済額は変わらず返済期問が短縮されます。一方、返済額軽減型は返済期間は変わりませんが、月々の返済額が圧縮されるものです。繰り上げ返済では、2つのうちどれかを選べますが、返済額軽減型のほうが返済期間が長引くため、返済期間短縮型よりも返済総額が多くなります。繰り上げ返済のメリットを享受するためには、ローン開始の早い段階でおこなうことです。利息の比率が高く元金が低い時期に、元金部分を返済すれば元金にかかる利息が減るからです。繰り上げ返済額の下限は金融機関によってさまざまですが、手数料がかかるので小額を複数回ではなく一度に大きく返済するのもポイントです。

金利上昇と返済期間

金利が上昇した場合に、住宅ローンの借入期間によって影響が異なってきます。結果から言うと「返済期間が短いほうが金利上昇の影響を受けづらい」ということです。借入金3000万円、金利1%で住宅ローンを組んだ時、返済期間が35年と25年の場合で、10年後に金利が1%上昇した場合をみてみましょう。返済期間が35年の場合は毎月返済額が8万4685円ですが、10年後に金利が1%上昇すると、毎月返済額が9万5240円となり、12.4%の上昇となります。これが25年だと毎月返済額は11万3061円で、10年後に金利1%上昇した場合の毎月返済額は12万1558円で、上昇率は7.5%となります。このように、返済期間が短いほうが金利上昇リスクが少ないといえます。さらに言えば、返済期間25年のほうが35年より早く完済します。完済してしまえば金利変動リスクはなくなるので、早く返し終えたほうが安心ともいえます。

「返済期間短縮型」と「返済額軽減型」ではどちらがトクか?

〈当初の条件〉

3,000万円借入れ、金利1%、返済期間35年、毎月返済額は8万4,685円、総返済額は約3,556万円

●6年目(60か月経過後)に100万円の繰り上げ返済

①その後に「返済額軽減型」にした場合

②その後に「返済期間短縮型」にした場合

以上の例では、「返済期間短縮型」にした方が得なことがわかります。100万円の投資で144万円の得となります。

契約どおりに返済するのは「損」

金融機関をもうけさせるために、膨大な金利を支払うのはバカバカしいと思っている人は多いでしょう。また、「返す自信はあるのに、保証会社の審査にひっかかって、高い金利の口-ンしか借りられなかった」という人もいると思います。マンションの資金計画というと、ローンの契約のことだけで頭がいっぱい。あれこれ比較してやっと契約にこぎつけたら、安心しきってあとは決められた返済額を淡々と払いつづける……というのははっきりいって「損するタイプ」です。住宅ローンは契約どおりに返済せずに繰り上げ返済することで、支払い期間や返済総額の負担を軽くできます。ローンの契約時から、繰り上げ返済を念頭に入れておくようにしましょう。

※新築分譲マンションはコロナウイルスショックで値下がりするのか?

「繰り上げ返済」で損する人は多い!!

【家計をやりくりして、まとまったお金が100万円程度できたら繰上げ返済にまわしていく】

先行き不透明なこの時代にあって、頑張れば頑張るほど総返済額が減っていくという確かな手応えは、なかなか得がたい貴重な成功体験なのかもしれません。しかし、繰上げ返済の多くは、本来家計の貯蓄分となるお金を一部または全部収り崩して行われます。

「借金」が減るのは結構ですが、預金通帳の残高があとわずかというときに想定外のリストラにあったり、会社が倒産したりすれば、当座の生活費を確保するにも苦労します。支払わなければならないお金が手元になければ、ゴツゴツ積み立ててきた教育費や老後の準備資金を取り崩す必要すら出てきます。場合によっては、新たに別の場所からお金を借りなければならないことも。こうなると、何のために繰上げ返済するのか分かりません。

繰上げ返済をしたくなる気持ちは分かりますが、たとえ繰上げに回せる額面が揃ったとしても、いまそれを全額返済にまわしても大丈夫か、将来の支出のために残しておいたほうが得策ではないかを、十分考慮したうえで決める必要があります。貯蓄に十分な余剰資金があればいいのですが、私の経験上、そういう人は住宅ローン返済者の1割にも満たないというのが正直なところです。

・借り換えより条件変更のほうがお得?

変動金利タイプの住宅ローンを借りた人は、もしかすると「借り換え」のチャンスをうかがっているかもしれません。「いまなら優遇金利○%」と、自分が借りたときよりも金利の低い商品を囗にすると、そちらに気持ちが動くのは当然といえるでしょう。では、借り換えは実際どれくらいお得な選択なのでしょうか。実は借り換えの検討に適するのは、次の3点のいずれか一つを満たしている場合です。

②ローンの残存返済期間が10年以上

③金利が現状より1%以上低くなる

ただし、この3点すべてを満たしていても、借り換えの手数料を差し引くと、結果として20万円程度しかお得にならなかったということもあるので、決断には慎重を期す必要があります。

現在、あなたが住宅ローンを借りている金融機関から、ほかの金融機関が販売している住宅ローンに借り換えようとすれば、そこには複雑な手続きと決して安くはない手数料が新たに必要です。それならば、現在と同じ金融機関に金利や返済期間を変更してもらう「条件変更」をお願いしたほうが、よほどお得になる場合もあります。そもそも借り換えの目的は、毎月の返済負担の軽減でした。返済負担を軽減できるなら、借り換えにこだわる必要はありません。条件変更の相談も選択肢の一つであることを覚えておいてください。

・それでも借り換えをしたいと思ったら

金融機関に条件変更を申し出て交渉した結果、満足のいく回答が得られなければ、本格的に借り換えを検討します。その前に、できれば一度自分で借り換えの試算を行うことをお勧めします。金利の高い・低いだけでなく総合的な判断による試算です。判断材料は下の3つです。

②現在の借入額から予想される予定総返済額

③今後も金利の変動を注視できるか

借り換えのタイミングの鍵を握るのは金利です。あらかじめ、実行に移すときのターゲットを決め、それを見逃すことのないよう、毎月金利の動きを確認しておきましょう。

繰り上げ返済で一日も早くローンを返そうと言うが・・・

毎月の住宅ローン返済のほかに、まとまった額を返済するのが繰り上げ返済です。ローンは一日も早く返すと利息分をトクするので、多くの人は長い返済期間のうち、期間が短くなる「期間短縮型」の繰り上げ返済を行っています。

例えば上記の場合、住宅ローン開始から6年目に繰り上げ返済を100万円分行うと、1年2ヵ月分の元金を返したことになり、その分の利息の約55万円も払わずに済みます。つまり利息が少なくなって、期間も短くなるので、あとがグッとラクになるというわけです。

繰り上げ返済は一度やるとおトク度が実感でき、2回目の繰り上げ返済のための貯蓄にも弾みがつきます。できれば購入後、5年以内に100万円の実行をめざして頑張りましょう。

繰上げ返済は期間短縮なのか?

繰上げ返済を実際に行う場合、毎月の返済額は変えないで「期間を短縮する(=期間短縮型)」のと、返済期間は変えないで「毎月の支払額を軽減させる(=返済軽減型)」のとでは、どちらがトクなのでしょうか?

専門家やファイナンシャルプランナーのなかには「総支払額が少なくなるので期間短縮がトク」と思い込んでいる人が多いようですが、「借り入れ当初の総返済額での比較は実質的に意味を持ちません」と私は思っています。このケースも、期間短縮によって総支払額が減るからトクをするというものではありません。それでは以下で詳しく検証してみましょう。

3000万円を35年返済、金利2%で惜りた場合、月々の返済は9万9379円になります。ローンの総支払額は、420ヵ月分ですから4173万9180円となります。3年後に200万円を繰上返済したとすると、①期間短縮を選んだ場合は37ヵ月間短縮でき、総支払額は3806万714円②返済軽減を選んだ場合は月に7056円の軽減となり、総支払額は3902円となります。

総支払額の点では、①と②の差は96万8983円なので、期間を短縮させたほうがトクといえます。次に視点を変えて、支払額推移のグラフで見てみましょう。また違った事実が発見できるはずです。

このグラフによって、

といったことが明らかになります。期間短縮をした場合、返済軽減よりも総支払総額が少ない期間、すなわち返済軽減よりもトクをする時期は、最後の10ヵ月ということです。

しかし、3年で繰上返済をしようと考える人ならその後も何度か繰り上げを行うでしょうから、期間短縮を選んだり返済軽減を選んだりする人が、実際年目まで支払う可能性は低いでしょう。また期間短縮を選んだ場合、月々の返済は変わりません。実際にトクをするのは老後の期間ですから、実感は得にないでしょう。

期間短縮型と返済軽減型を資産運用の点から見る

さらに運用可能な資産という面でも検証してみましょう。①は返済終了後に返済額分を運用できるのに対し、②は返済額が下がればその分をすぐに運用にまわすことができます。ここでは①と②のグレー部分(運用期間)を、金利2.5%で運用した場合をシミュレーションしてみます。

このように、毎月の支払額を軽減させたときのほうが6万円のトクということになります。②は運用期間が長いので、それだけ高い運用成果を出せる可能性があるということです。先に、総支払額を比べたときには97万円もの大きな差がついていますが、運用益では103万円の差が出ます。この両面から判断するべきです。

以上の検証結果を通じて私が言いたいのは、ローンの総支払額だけから見た「常識」をうのみにせず、視野を広げてそのほかの可能性を検討することも大事だということです。繰上返済の最終目的は、早く返済を終えることだけではなく、将来の資産を作ることです。本来重視すべきは資産の増減なのです。どの方法がいちばん資産を増やせるのか、将来の生活環境はどうなるのかといった、違った視点で考えてみるクセをつけましょう。

コメント