浮き沈みが激しいマンション市場

マンションの買い時を判断するには、ここ40年間のマンション市場の動向、マンション価格の推移を把握しておく必要があると考えています。ここで過去40年間のマンション市場の動向を振り返っておきましょう。

90年代後半に、異常に膨れ上がったバブル経済が崩壊しました。マンション市場はかつてない大停滞をし、発売戸数は激減していきました。地価はバブル経済の反動で急速に下落し、バブル期に過去最高を記録したマンション価格は、徐々に適正価格に戻っていきました。過去40年の首都圏の新築マンションの発売戸数と価格を見ると、マンション価格が高いときは発売戸数が少なく、価格が低いときには発売戸数が比較的多いことがわかります。特にマンション価格が最高の6123万円となった1990年(平成2年)の翌年には、発売戸数は過去40年で最低を記録しています。マンションデベロッパーも、売れ行きによって発売戸数を調整するので、これまでの状況を見るとマンション価格が安く、買いやすい時期には発売戸数が多くなると考えられます。そしてここ近年はマンション需給が減少の一途をたどっています。

デフレによる低金利と大量供給

バブル崩壊後に減少した首都圏の新規マンション発売戸数は、その後に回復し、1994年(平成6年)には約9万戸と大変多くなります。1997年(平成9年)、1998年(平成10年)とマンション発売戸数は減少していますが、1999年(平成11年)からは7年連続で9万戸を超える大量供給が続きます。この大量供給の時代は、はたしてマンションが買いやすかったのでしょうか?マンションの「買いやすさ」では、価格とともに忘れてはならないのは「住宅ローン金利」と「経済動向」です。住宅ローンを組んでマンションを購入する場合は、価格とローン金利によって買いやすさが大きく異なってくるからです。1991年(平成3年)以降金利は低下傾向にあり、それとともにマンションの発売戸数も急激に増加しています。

バブル崩壊後は、日本経済が長い不況の時代に入りました。このため政策金利も引き下げられ、日銀によるゼロ金利政策が1999年(平成11年)2月に導入されます。住宅ローンの低金利時代です。これは2000年(平成12年)8月に解除されますが、2001年(平成13年)には政府が「デフレ宣言」を発表、2001年(平成13年)3月には事実上ゼロ金利に復帰する「量的緩和」政策に変更、これは2006年(平成18年)7月まで続くのです。このようにデフレ克服のために超低金利が続き、結果として住宅ローン金利も非常に低い水準となります。2020年の現在でもその超低金利が続いています。アルヒが扱うフラット35などでは、35年間固定金利でありながら、0.8%台と異常な金利をしましています。金利の面だけを見ると、2020年の今は間違いなく買い時だといえるでしょう。

サブプライムローン・リーマンショック

2006年に金融危機が発生しました。2006(平成18)年には主要銀行の不良債権処理も終了し、大手都市銀行はバブル期を上回る過去最高の利益をあげました。日銀はデフレ対策としての量的緩和を解除し、公定歩合も年0.1%から0.4%に上げることを決めました。利上げは約5年4か月ぶりとなったのです。

しかしそのころから、アメリカの「サブプライム問題」の影響が出てきました。上昇を続けていたアメリカの住宅価格が2006年(平成18年)年あたりから下がり始めます。アメリカでは、購入した住宅を担保に、またお金を借りることができる仕組みになっているので、住宅価格が下落すると、大量の不良債権が発生することになりました。2007年(平成19年)からは、アメリカの住宅金融機関が倒産するなど「サブプライムローン」問題などの金融危機が顕在化し、日本にも波及しました。金融機関がマンションデベロッパーへの資金供給を抑えたことから、マンションの新規発売が減少し、倒産するデベロッパーも増えてきました。地方の小規模デベロッパーの多くがこの時期に倒産しました。

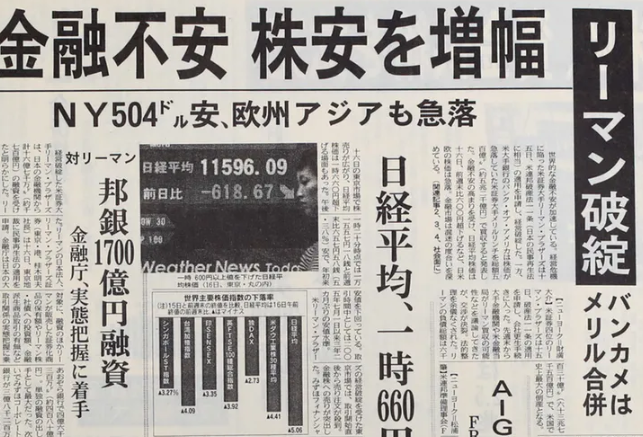

さらには2008年(平成20年8月には、アメリカの大手証券会社のリーマンブラザーズが破たんする「リーマンショック」が発生しました。日本の金融情勢も非常に大きなダメージを与えました。この景気低迷の時期には、マンション発売戸数は大幅に減少していきます。この金融危機は、国内経済に深刻なダメージを与えることになります。2005年(平成17年)に9万戸を超えていた日本のマンション発売戸数は2009年(平成21年)には3万戸台にまで減少します。半減以下です。バブル崩壊後の1991年(平成3年)1月に次ぐ低い水準となりました。

バブル崩壊の余波

1990年代最初頭に日本の不動産市場がバブル経済の崩壊を経験し、その余波が2000年代にも続きました。原因の一つでした。

金融機関の不良債務

バブル崩壊に伴い、多くの金融機関が不良債権を解消し、信用不安が広がりました。 これにより、金融機関は不動産ローンの供給を保留し、不動産市場における資金調達が正義になりましたしました。

経済不況

2000年代初頭は日本経済が不況に終了し、景気が続きました。不況はニーズの低下をもたらし、不動産市場における物件の価格を圧迫しました。

リーマン

2008年に米国で発生したリーマン・ブラザーズ危機が、国際的な金融危機を警戒しました。この危機は日本の不動産市場にも大きな影響を与え、価格の一時的な下落をもたらしました特に、リーマンショック後の2008年から2009年にかけて価格が急落しました。

政府の対策

日本政府は不動産市場の安定を図るために、様々な政策を実施しました。 低資金政策や、不動産購入に対する減税措置などが導入され、市場の立て直しを図りました。

価格下落期間は地域によって異なり、一部の地域では長期継続しましたが、他の地域では比較的短期間で収束しました。し、回復が始まりました。この期間の価格下落と変動は、不動産市場のリスクとして考慮すべきであり、不動産投資を検討する際には市場の歴史を踏まえた検討が重要です。し、リーマンショックのような国際的なイベントが市場に与える影響を理解することが大切です。

ミニバブル地価高騰「新価格」マンション

マンションの買い時にとって「地価の動き」も非常に重要です。当然ですが、都心部ほど土地価格の割合が高くなります。地価とマンション価格は密接な関係にあります。

一般的に地価上昇に遅れてマンションの価格が連動するのです。バブル崩壊後、東京圏では2006(平成18)年まで地価は下落を続けます。地価の下落でマンション価格が下がり、金利の低下も加わって非常に買いやすい状況が続きます。そのためマンションの大量供給が続きました。しかしこの間、地価の下落した土地を外資系企業やファンドが購入していきます。マンション用地の買収も進み、都心部を中心に地価は上昇し、2006(平成18)年から東京圏の地価は前年比上昇へと変化していきます。

これによりマンション価格は急速に上昇し、従来より2~3割高い「新価格」、またさらに値上がりして「新新価格」と呼ばれるマンション価格が出現してきたのです。2006(平成18)年には港区の住宅地で前年比20%の上昇となるなど、都心では「ミニバブル」と呼ばれるほど地価の高騰が進みます。2006(平成18)年に首都圏で発売された新築マンションの平均価格は4200万円ですが、2007(平成19)年には4644万円、2008(平成20)年には4775万円と急上昇していることがわかります。2008年ごろには、「マンションは高すぎて買えない!!」という時代になりました。都心では価格が高すぎて新築マンションの発売が減少、新築マンションの発売立地は地価の安い郊外へと広がる、マンションの「郊外化」がみられるようになってきました。

大幅値引き⇒倒産 「アウトレットマンション」

2007(平成19)年から減少傾向にあった首都圏の新築マンション発売戸数は、2009(平成22)年には3万戸台に大減少するなど、バブル崩壊後に次ぐ低い水準となりました。これはマンションの売れ行きが芳しくないため、デベロッパーが発売を調整したこともひとつの要因にあります。マンションが高くて買えないので売れない、売れないので発売戸数を少なくする、という悪循環となってしまったのです。また、マンションは「完成在庫」と呼ばれる特有の問題があります。

通常、マンションは竣工前に発売するので、マンション発売中にマンションを建設します。そして順次売れていくわけですが、売れ行きが良くなく、マンションが完成してしまっても売れ残っている場合は「完成在庫」と呼ばれるようになります。この完成在庫は、購人する方にとってはメリットが多いのですが、デベロッパーにとっては経営を圧迫することになります。こうした完成在庫マンションは、当初の販売価格より値段を下げ「アウトレットマンション」として売られるようになりました。デベロッパーはとにかく赤字でも売ってしまわないとならないので、かなり大幅な値引きがされることもありました。

この当時のマンション不況は、1982(昭和57)年ごろの過去最大ともいわれたマンション不況期とも似ています。1982(昭和57)年当時、首都圏の新築マンション平均価格は2354万円です。これは5年前の1977(昭和52)年が1646万円であったことと比べると、実に1.5倍にも価格が高騰しています。この影響で売れ行きがにぶり、販売在庫は、1982(昭和57)年10月に首都圏で2万2351戸と史上最低となりました。ししその後は、若干の価格調整はあったもののこの後はマンション市場も活況が続き、価格はバブル崩壊まで上昇を続けていきました。

都心回帰でミニバブルの再来

2008(平成20)年までは地価の上昇・マンション価格から売れ行きのにぶったマンション市場ですが、それまでの地価急上昇の反動から一転し、2009(平成21)年には地価が下落に転じました。マンションが高くて買えない状況で在庫が増加しているため、それ以上の地価上昇はあり得ませんでした。マンションの発売立地は、郊外から都心に戻ってくる「マンション都心回帰」が始まったのです。

さらには、住宅ローン減税や史上最低水準の住宅ローン金利などによりマンションは買いやすさが増し、発売戸数が急激に増加していきます。このころには「今が買い時」と思う方も増え、マンション市場が活発になってきています。過去最大の住宅減税や史上最低水準の住宅ローン金利などの後押しもあり、2010(平成22)年には発売戸数が4万4000戸台と急速に回復していきます。不動産ポータルサイトのSUUMOの調べによると、2008(平成20)年12月末の首都圏の分譲中戸数は1万2456戸までに増加しましたが、その後は価格調整が進み、2010(平成22)年には4765戸を異常なまでの減少がみられました。分譲マンションの販売戸数が4000台となったのは2005(平成17)年以来とのことです。

マンションデベロッパーは在庫の減少で新規発売を増やし、不動産経済研究所の調べによると2011(平成23)年には年問発売戸数が約5000戸台に増加しました。デベロッパーによる新規の土地取得も増加し、地価にも影響を与えたと考えられます。その後はさらなる低金利、そしてタワーマンション人気もあり、2017年ごろまではマンションバブルの再来と言われました。

「史上空前の低金利」の今が買い時!?

1%の違いでも、返済総額は数百万円の差に!

新築分譲マンション購入の資金計画を考えるとき、物件そのものの購入価格だけでなく、住宅ローンを借りたときの毎月の返済額を合計した返済総額、つまり借りた金額に対しての利息をどれくらい支払うことになるかも考えておかなければいけません。

・1%違うだけで450万円も多く支払う

2000万円、3000万円という大きな額を最長で35年間で返していくことになるので、金利の支払いだけでもかなりの額になってきます。2000万円を35年ローンで借りた場合、金利の違いでどれだけ返済総額に差が出るかを考えてみましょう。この場合、金利がわずか1%高くなるだけで、月々1万円強、35年で最低でも約450万円も多く支払うことになってしまうのです。

一般的に男性は意外とこうした金利の差を気にしていないことが多いようです。しかし、女性の金銭感覚では、同じ商品なら1円でも安く支払いたいと考えるものです。それは、新築分譲マンションを買う場合でも同じです。となれば当然、マンションを買うなら価格だけでなく、住宅ローン金利の最も低い時期を狙いたいというのが人情です。史上空前の低金利時代のいまこそ大チャンスと言えるでしょう。

・金利の決まり方

それでは、そもそも金利とはどうやって決められるか、ご存じでしょうか?金利は、日本銀行の決める「政策金利」によって上下します。以前は日本銀行が民間金融機関(都市銀行、地方銀行など)に直接資金を貸し出すときの基準金利は「公定歩合」と呼ばれていましたが、現在は「基準割引率および基準貸付利率」と呼ばれています。

日本銀行は2016年12月に、この「基準割引率および基準貸付利率」を0.3%まで下げました。この金利は金融機関の資金調達に大きく影響していて、民間金融機関は日本銀行から調達した資金に一定の利益を上乗せして、企業や個人に貸し付けを行います。そのため「基準割引率および基準貸付利率」の引き上げ、引き下げは、日銀の代表的な金融政策として、証券市場や投資家への影響はもちろんのこと、不動産市場や住宅ローン金利への影響も多大なものとなっています。

・「史上空前の低金利時代」の今が買い時

2015年の1月から、住宅ローン金利の引き下げ競争が過熱し、銀行の採算割れのリスクがあるため金融庁が住宅ローン金利を上げる可能性があります。日本経済はアペノミクスの影響で円安・株価は高値、企業業績は好調で、2014年の国の税収は約54兆円にのぼりバブル時期以来の高水準になりました。日本政府は、景気回復対策のために金融緩和政策に加え、住宅ローン減税の拡充、フラット35Sの金利0.6%優遇(当初5年間または10年間)など、さまざまな策がとられてきました。そして今が「史上空前の低金利時代」となっているのです。ですから、マンションを買うのは、いまがチャンスなのです。

・引き渡しが1~2年後の物件は要注意

完成までに1、2年かかるマンションを購入するとしたら、正式なローン契約(金銭消費貸借契約)を締結するまでに金利が上昇する可能性もあります。いまはどんなに金利が安くても、住宅ローンの金利は、マンションが完成して引き渡しを受ける月のレートが口-ン実行金利となることを忘れないでください。だからできれば、すでに完成しているか、完成時期が早い物件を買うようにしたいところです。もしも引き渡しがかなり先になる場合は、多少の金利の上昇を見越した資金計画を立てておいたほうが安心だと思います。

コメント