リースバック家賃はなぜ高い?理由と家賃相場を解説

リースバックを検討する際、多くの方が気になるのが「家賃はいくらになるのか?」という点です。 一般的な賃貸物件とは異なる家賃設定の仕組みを持つリースバックについて、 現役不動産投資家の視点から詳しく解説します。実際の計算例や相場感、 家賃を抑える方法まで、リースバック利用前に知っておくべき重要なポイントをお伝えします。

リースバックの家賃はどう決まる?

Q: リースバックの家賃はどのように決められるのですか?

A: 売却価格×期待利回り÷12ヶ月で計算され、周辺相場ではなく投資収益を基準に設定されます。

リースバックの家賃設定は、一般的な賃貸物件とは根本的に異なる仕組みで決定されます。通常の賃貸物件では、築年数や立地、周辺の家賃相場などを参考に家賃が設定されますが、リースバックでは「積算法」と呼ばれる計算方法が用いられます。

積算法の計算式は以下の通りです。

この計算式からわかるように、リースバックの家賃は「売却価格」と「期待利回り」という2つの要素によって大きく左右されます。期待利回りとは、リースバック事業者が物件投資に対して期待する年間収益率のことで、物件の立地や築年数、事業者の財務状況などによって変動します。

例えば、2,000万円で売却した物件に期待利回り8%が設定された場合、月額家賃は約13.3万円(2,000万円×8%÷12ヶ月)となります。この金額に、固定資産税や管理費、修繕積立金などの必要経費が加算される場合もあります。

重要なポイントは、リースバックでは借り手が最初から決まっているため、周辺の家賃相場を参考にする必要がないということです。一般的な賃貸物件のように入居者を募集する必要がないため、市場の家賃相場に左右されずに家賃が設定されるのです。

また、リースバック事業者は物件を購入後、長期間にわたって賃貸収入を得ることで投資回収を図ります。そのため、事業者にとって十分な収益が見込める水準で家賃が設定されることになります。この仕組みを理解することで、なぜリースバックの家賃が一般的な賃貸物件よりも高くなりがちなのかが見えてきます。

実際の家賃相場はいくら?

Q: リースバックの家賃相場はどのくらいですか?

A: 売却価格の8~10%が年間家賃の目安で、月額では売却価格1,000万円あたり約7~8万円程度です。

リースバックの家賃相場を具体的な数字で見てみましょう。一般的に、年間家賃は売却価格の8~10%程度が相場とされています。以下に、売却価格別の家賃シミュレーションを示します。

| 売却価格 | 期待利回り6% | 期待利回り8% | 期待利回り10% |

|---|---|---|---|

| 1,000万円 | 5.0万円 | 6.7万円 | 8.3万円 |

| 1,500万円 | 7.5万円 | 10.0万円 | 12.5万円 |

| 2,000万円 | 10.0万円 | 13.3万円 | 16.7万円 |

| 3,000万円 | 15.0万円 | 20.0万円 | 25.0万円 |

| 4,000万円 | 20.0万円 | 26.7万円 | 33.3万円 |

この表からわかるように、売却価格が高くなるほど家賃も比例して高くなります。また、同じ売却価格でも期待利回りが異なると家賃に大きな差が生まれます。例えば、2,000万円の物件でも、期待利回り6%なら月額10万円、10%なら月額16.7万円と、6.7万円もの差が生じます。

地域別に見ると、都市部では期待利回りが低めに設定される傾向があります。東京23区内や大阪市内などの人気エリアでは、将来的な入居者確保が容易なため、6~8%程度の利回りで設定されることが多いです。一方、地方都市や郊外では、入居者確保のリスクが高いため、8~12%程度の高い利回りが設定される傾向にあります。

マンションと戸建てでも相場に違いがあります。マンションの場合、管理費や修繕積立金などの維持費が家賃に上乗せされるため、戸建てよりも高くなる傾向があります。国土交通省の調査によると、マンションの管理費平均は月額約1.7万円となっており、これらの費用も考慮して家賃が設定されます。

実際の事例として、築15年の戸建て住宅(売却価格1,800万円、期待利回り7%)の場合、月額家賃は約10.5万円となります。同じ条件のマンションの場合、管理費等を含めて月額12~13万円程度になることが一般的です。

売却価格と予想による家賃シミュレーション

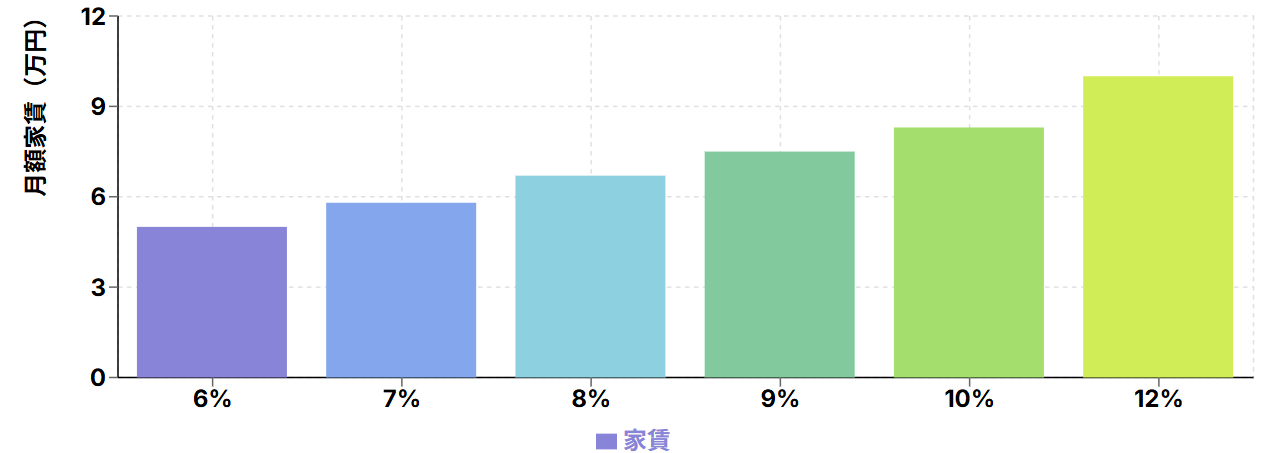

売却価格:1,000万円の場合

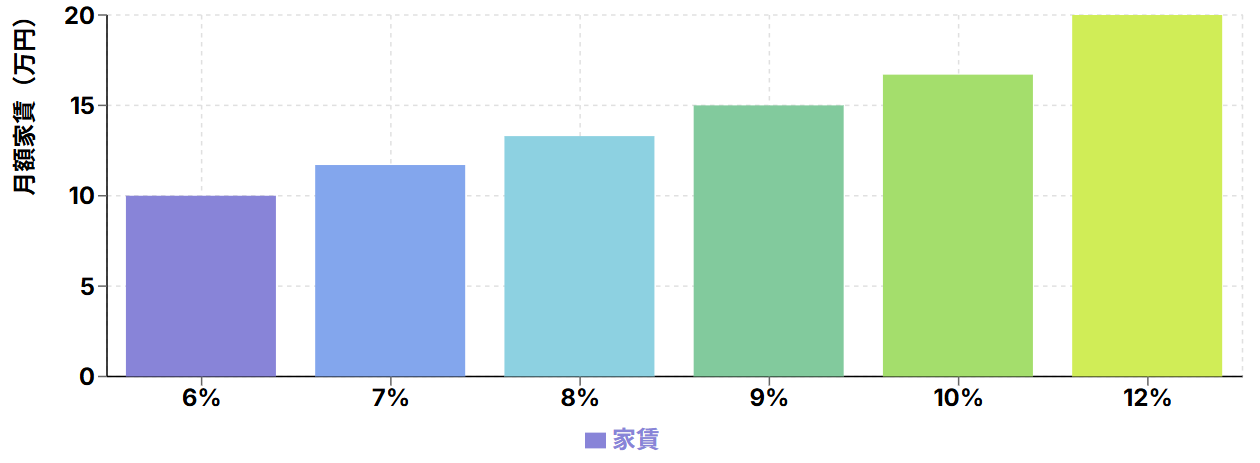

売却価格:2,000万円の場合

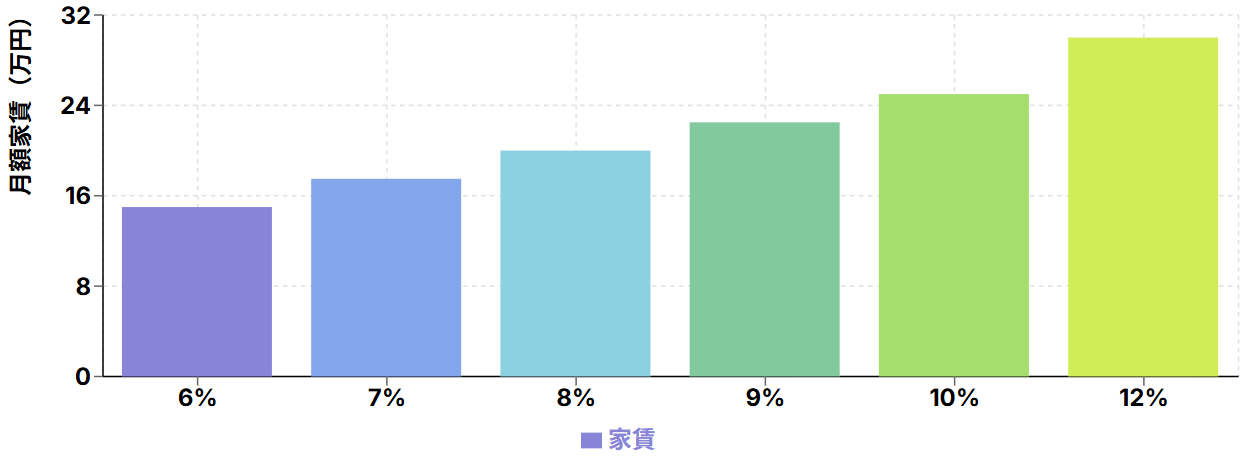

売却価格:3,000万円の場合

なぜリースバックの家賃は高いのか?

Q: リースバックの家賃が高い理由は?

A: 投資収益重視の価格設定、周辺相場に左右されない仕組み、各種リスクの上乗せが主な要因です。

リースバックの家賃が高い理由の割合

リースバックの家賃が一般的な賃貸物件よりも高くなる理由は複数あります。ここでは、主要な5つの理由について詳しく解説します。

1. 投資収益を重視した価格設定

最も大きな理由は、リースバック事業者が投資収益を重視して家賃を設定することです。事業者は物件を購入する際、一定期間内に投資額を回収し、利益を確保する必要があります。一般的に、10年程度で投資額を回収する計画を立てるため、年間10%程度の利回りが必要となり、結果として家賃が高く設定されます。

2. 周辺家賃相場に左右されない仕組み

通常の賃貸物件では、周辺の家賃相場を参考に価格設定を行いますが、リースバックでは借り手が最初から決まっているため、市場の家賃相場を考慮する必要がありません。そのため、周辺相場よりも高い家賃でも設定可能となり、結果として高額な家賃になりがちです。

3. 住宅ローン残債の影響

住宅ローンの残債が多い物件では、ローン完済のために高い売却価格が必要となります。売却価格が高くなれば、それに比例して家賃も高くなります。例えば、住宅ローン残債が2,500万円ある物件を2,500万円で売却した場合、期待利回り8%で月額約16.7万円の家賃となり、周辺相場を大きく上回る可能性があります。

4. 各種リスクの上乗せ

リースバック事業者は、以下のようなリスクを考慮して利回りを高く設定します。

- 借主の家賃滞納リスク

- 物件価値の下落リスク

- 修繕費用の増大リスク

- 金利上昇リスク

- 法的トラブルのリスク

5. 維持管理費用の上乗せ

リースバックでは、固定資産税、火災保険料、マンションの管理費・修繕積立金などの維持管理費用が家賃に上乗せされます。これらの費用は年間数十万円になることもあり、月額家賃を押し上げる要因となります。

家賃が高くなる理由

| 割り | 影響度 | 詳細 | 対策 |

|---|---|---|---|

| 投資収益重視の価格設定 | 非常に高い | 事業者は10年程度で投資回収を目指すため、年間10%程度の収益を設定 | 低収益の事業者を評価する |

| 周辺家賃相場に左右されない | 高い | 借り手が最初から決まっているため、市場相場を考慮する必要がない | 周辺相場を調査し、交渉材料にする |

| 住宅ローン残債の影響 | 中~高 | ローン完了のために高い売却価格が必要となり、家賃も高くなる | 残債が少ない時期にリースバックを検討する |

| 各種リスクの上乗せ | 中 | 家賃滞納、物件価値低下、修繕費増大などのリスクを考慮 | 安定した収入を証明し、物件の状態を良好に語る |

| 維持管理費用の上乗せ | 低~中 | 固定資産税、火災保険料、管理費など家賃に上乗せされる | 経費の一部を維持する |

これらの理由により、リースバックの家賃は周辺の賃貸相場よりも2~3割程度高くなることが一般的です。ただし、住み慣れた家に住み続けられるメリットや、引っ越し費用が不要であることを考慮すると、必ずしもデメリットばかりではありません。

期待利回りが家賃に与える影響と地域差

Q: 期待利回りはどのような要因で決まるの?

A: 立地条件、築年数、物件の状態、事業者の方針、市場環境などが総合的に考慮されます。

期待利回りは、リースバックの家賃を決定する最も重要な要素の一つです。この利回りがどのような要因で決まるのか、そして地域によってどのような差があるのかを詳しく見ていきましょう。

期待利回りを決める主要要因

1. 立地条件

最も大きな影響を与えるのが立地条件です。駅から徒歩5分以内の好立地物件では、将来的な入居者確保が容易なため、期待利回りは低めに設定されます。一方、駅から徒歩15分以上の物件や、バス便が必要な立地では、入居者確保のリスクが高いため、高い利回りが設定される傾向があります。

2. 築年数と物件の状態

築年数が浅い物件ほど、将来的な修繕費用が少なく済むため、期待利回りは低めに設定されます。しかし、築浅物件は市場価格の下落リスクが高いという側面もあり、この点では利回りが高めに設定される場合もあります。築20年を超える物件では、修繕リスクを考慮して利回りが高く設定される傾向があります。

3. 事業者の財務状況と方針

リースバック事業者の財務状況や投資方針も利回り設定に大きく影響します。資金調達コストが低い大手企業では、比較的低い利回りでも事業が成り立ちますが、中小企業では高い利回りを設定する必要があります。

地域別の期待利回り相場

| 地域分類 | 期待利回り | 特徴 |

|---|---|---|

| 東京23区中心部 | 3~5% | 最も低い利回り、安定需要 |

| 東京23区周辺部 | 5~7% | 比較的安定、アクセス良好 |

| 首都圏・関西圏都市部 | 6~8% | 標準的な利回り水準 |

| 地方中核都市 | 7~10% | やや高めの利回り設定 |

| 地方・郊外 | 9~13% | 高い利回り、リスク考慮 |

この表からわかるように、東京23区中心部では3~5%という低い利回りが設定される一方、地方や郊外では9~13%という高い利回りが設定されます。これは、立地による入居者確保の難易度や物件価値の安定性の違いを反映しています。

築年数別の利回り傾向

築年数による利回りの違いも重要なポイントです。築5年以内の新築・築浅物件では、修繕リスクは低いものの、価格下落リスクが高いため、利回りは中程度(6~8%)に設定されることが多いです。築10~20年の物件では、価格が安定している一方で修繕リスクが高まるため、やや高めの利回り(7~10%)が設定されます。築30年を超える物件では、大規模修繕のリスクが高いため、10%以上の高い利回りが設定される傾向があります。

これらの要因を総合的に考慮して期待利回りが決定されるため、同じ地域でも物件によって家賃に大きな差が生じることがあります。リースバックを検討する際は、複数の事業者から見積もりを取得し、期待利回りの違いを比較することが重要です。

家賃を抑える方法と事業者選びのコツ

Q: リースバックの家賃を安く抑える方法はありますか?

A: 複数業者の比較、売却価格の調整、低利回り業者の選定、契約条件の交渉が効果的です。

リースバックの家賃を少しでも抑えるためには、いくつかの戦略的なアプローチがあります。ここでは、実践的な方法を具体的に解説します。

1. 複数業者からの相見積もりは必須

最も効果的な方法は、複数のリースバック事業者から見積もりを取得することです。同じ物件でも、事業者によって期待利回りの設定が異なるため、家賃に大きな差が生じることがあります。最低でも3~5社から見積もりを取得し、以下の点を比較しましょう。

- 売却価格の提示額

- 月額家賃の設定額

- 期待利回りの計算(売却価格と家賃から逆算)

- 契約期間と更新条件

- 買戻し価格の設定

2. 売却価格の戦略的調整

家賃を抑える最も直接的な方法は、売却価格を下げることです。ただし、これには慎重な検討が必要です。必要な資金額を明確にし、その金額を確保できる範囲で売却価格を調整しましょう。例えば、当初2,000万円で売却予定だった物件を1,800万円に下げることで、月額家賃を約1.3万円削減できます(期待利回り8%の場合)。

3. 低利回り事業者の選定

期待利回りが低い事業者を選ぶことで、家賃を大幅に抑えることができます。大手不動産会社や金融機関系のリースバック事業者は、資金調達コストが低いため、比較的低い利回りでサービスを提供できる傾向があります。以下のような事業者を優先的に検討しましょう:

- 上場企業や大手不動産会社

- 金融機関系のリースバック事業者

- 自社で物件を保有する事業者

- 長期的な事業展開を重視する事業者

4. 契約条件の交渉ポイント

家賃以外の条件を交渉することで、実質的な負担を軽減できる場合があります。以下の点について交渉を検討しましょう。

- 敷金・礼金の減額または免除

- 仲介手数料の減額

- 火災保険料の事業者負担

- 小規模修繕の事業者負担

- 家賃の段階的上昇の抑制

5. 物件の魅力度向上

物件の魅力度を高めることで、事業者のリスク認識を下げ、低い利回りでの契約を実現できる可能性があります。以下のような改善を検討しましょう:

- 簡易的なリフォームやクリーニング

- 設備の修繕や更新

- 庭や外構の整備

- 収入証明書類の充実

- 長期居住の意思表示

6. タイミングの最適化

市場環境や事業者の状況によって、有利な条件で契約できるタイミングがあります。以下の点を考慮してタイミングを調整しましょう:

- 不動産市場が安定している時期

- 金利が低い時期

- 事業者の決算期や営業目標達成時期

- 競合他社の参入が少ない時期

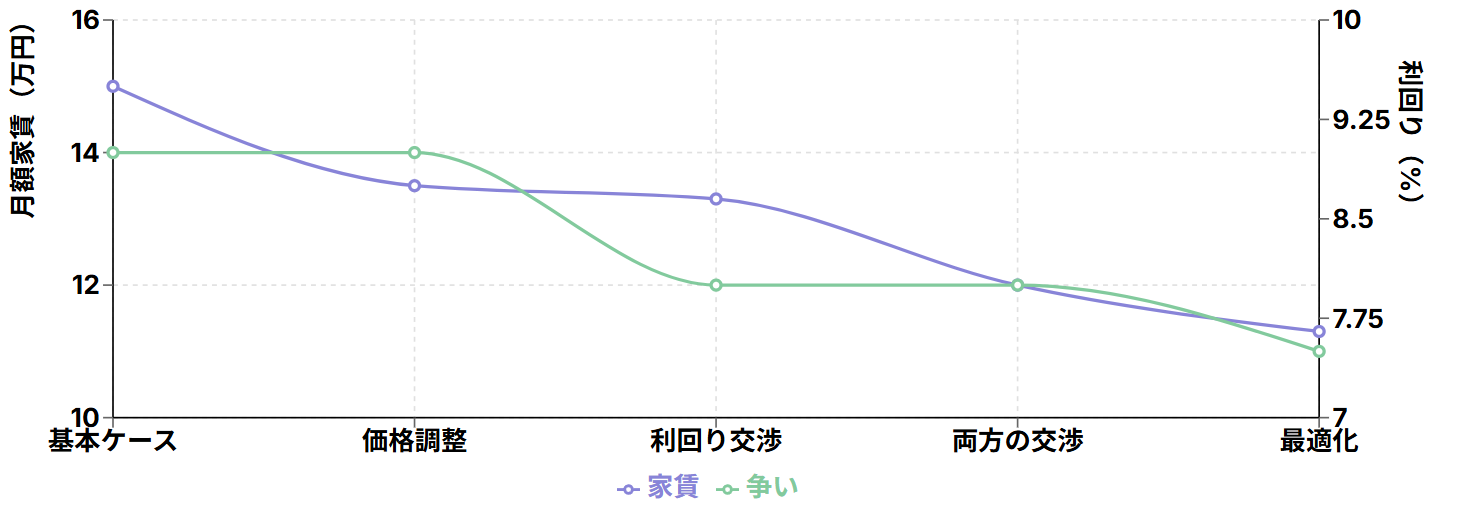

- 実際の交渉事例

実際の交渉事例として、築15年の戸建て住宅(当初売却価格2,200万円、期待利回り9%、月額家賃16.5万円)のケースを紹介します。この事例では、以下の交渉により月額家賃を13.2万円まで削減できました:

- 売却価格を2,000万円に調整(▲200万円)

- 期待利回りを8%に交渉(▲1%)

- 敷金・礼金を免除

- 小規模修繕費用の事業者負担

家賃削減策の具体的な効果

| 削減策 | 効果 | 実施方法 | 注意点 |

|---|---|---|---|

| 複数業者の相見積もり | 単独1~2万円の削減 | 最低3社以上から見積もりを取得し、条件を比較する | 売却価格と家賃のバランスを確認する |

| 販売価格の調整 | 価格100万円引き下げで月額約0.7万円削減 | 必要な資金を明確に、その範囲で価格を下げる | 手元資金が不足しないようご注意ください |

| 低金利事業者選定 | とりあえず1%引き下げで月額約1.7万円削減 | 大手不動産会社や金融機関系の事業者を優先的に検討 | 契約条件や買戻し条件も確認 |

| 契約条件の交渉 | 実質負担0.5~1万円削減 | 敷金・礼金の減額、修繕負担の話し合い | 契約書に確実にしてもらえる |

| 物の魅力度向上 | とりあえず0.5%程度の削減効果 | 簡易リフォームや設備更新、収入証明の充実 | 対費用効果を考慮する |

家賃削減シミュレーション

このように、複数の要素を組み合わせて交渉することで、大幅な家賃削減が可能になります。ただし、売却価格を下げすぎると必要な資金が確保できなくなるため、バランスを考慮した交渉が重要です。

まとめ

リースバックの家賃は、一般的な賃貸物件とは異なる仕組みで決定されるため、周辺相場よりも高くなる傾向があります。しかし、適切な知識と戦略を持って臨めば、家賃を抑えることは十分可能です。

重要なのは、複数の事業者を比較し、自分の状況に最も適した条件を見つけることです。売却価格と家賃のバランスを考慮し、長期的な視点で判断することが成功の鍵となります。

リースバックは住み慣れた家に住み続けられる貴重な選択肢です。本記事で紹介した知識を活用し、納得のいく条件でリースバックを実現してください。

参照

コメント